Stiamo rallentando, attenzione a non fermarsi del tutto

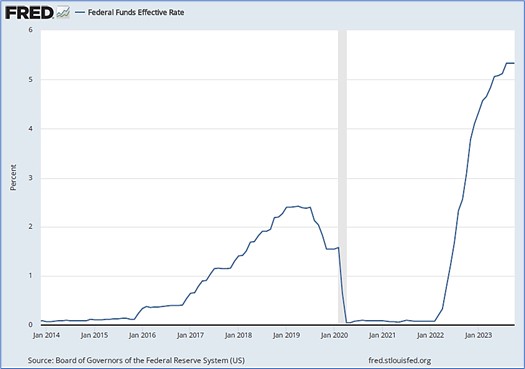

Nelle scorse settimane la narrazione è cambiata radicalmente. L’inflazione registrata in ribasso pare preludere all’inizio dei tagli dei tassi di interesse. Quale banca centrale sarà la prima a ridurre il livello dei tassi? Una data ricorrente nei quadri astrali di mercato come possibile inizio dell’allentamento della morsa è il marzo 2024. Jerome Powell nicchia, continua a dichiarare che se dovesse servire ulteriore “tightening”, la Fed alzerà ancora i tassi. Starà bluffando, si interrogano gli operatori?

Da tenere in mente la scadenza elettorale di novembre 2024 negli Stati Uniti, in Europa e in UK, con la conseguente necessità di far arrivare alle urne gli elettori soddisfatti dei governi attuali: spesa pubblica e disavanzi fiscali in aumento ne saranno una diretta conseguenza.

Altro punto da non sottovalutare sono le tensioni geopolitiche, che rispetto solo a pochi mesi fa sono forse percepite come meno pericolose: Cina e America sembrano alla ricerca di un punto di dialogo, nonostante il focus sui mari cinesi non sia scemato. Iran e Hezbollah appaiono distaccati rispetto al tema palestinese, Israele sembra voler arginare il conflitto, in Ucraina si inizia a discutere su possibili conclusioni.

I dati macro sul mercato del lavoro mostrano i primi segnali di debolezza e i sussidi alla disoccupazione sono in crescita. Per i consumatori a reddito fisso un rallentamento dell’inflazione è auspicabile. Dal punto di vista delle aziende, invece, una contrazione dell’inflazione può portare ad una riduzione del margine netto: infatti i tassi di finanziamento resterebbero alti, si immagini ad esempio un’azienda che ha emesso obbligazioni nell’ultimo anno, mentre la deflazione farebbe calare i prezzi di vendita. Sarebbe quindi necessario un veloce aumento dei volumi venduti per mantenere l’equilibrio economico costi/ricavi.

Al contrario, se i dati macro restassero ancora tonici, il mercato presumerebbe che i tassi non vengano tagliati a breve. Il risultato di dati positivi e necessità di finanziamento del Tesoro americano sarebbero tassi ancora alti.

Indicatori importanti sono le aste del Treasury trentennale e ventennale. L’esito dell’asta fa da indicatore dell’andamento prossimo del mercato obbligazionario; più i tassi sono attesi in discesa, più gli attuali tassi (ancora alti al 4.60% sui 30 anni, 4.825% sulla scadenza a 20 anni, 4.45% sulla scadenza a 10 anni) spingono al rialzo il valore dei bond, visto che l’investitore lo considera un ottimo affare in vista dei futuri tassi offerti che potrebbero essere meno allettanti.

Sul fronte del mercato azionario, il recente rally potrà fare pensare a svariati operatori professionali ma anche agli investitori retail che può essere giunto il momento di vendere alcune delle posizioni in ampia plusvalenza.

In ogni caso è interessante osservare come il range previsionale per il 2024 sia parecchio ampio, si parla infatti di diversi scenari ipotizzati dagli operatori:

- Soft landing: scenario ottimista, con inflazione in calo e tassi in calo, Borse in salita e nessuna recessione.

- Recessione scongiurata per un soffio: inflazione alta e tassi in rialzo ancora per un anno, Borse in salita.

- Recessione + Deflazione: tassi alti a lungo e contrazione dell’offerta monetaria, Borse in discesa, Obbligazioni in salita.

- Stagnazione: bassa crescita per un lungo periodo di tempo, inflazione ferma al 3-4% annuo, disoccupazione in aumento e profitti in calo.

- Recessione: forte rallentamento con esito nefasto, tassi in calo rapido, Borse in discesa, profitti aziendali in discesa.

In sintesi, c’è chi già profila uno scenario recessivo per il 2024, anche se per il momento lo scenario di base è moderatamente ottimista. Sembrerebbe in sostanza che i mercati abbiano già prezzato un atterraggio “soft” con un rientro graduale a livelli di GDP e crescita economica sostenibile nel lungo periodo. Il dollaro dovrebbe mantenersi forte e il prezzo del petrolio potrebbe salire.

A cura di Giulia Borrini – (Fonti: Worldbank.org, cesi-italia.org, Ecb.europa.eu, Federalreserve.gov, Unicredit research, Financial Times, Sole24Ore, Morgan Stanley Research, JPM Research, Banca Generali, CNBC.com, Goldman Sachs Research, Mazziero Research, Kayros partners Research, Zeygos Research&Consulting, Seeking alpha, ZeroHedge.com, Eurostat, Morningstar, Nasdaq.com, imf.org, Marketwatch.com, data.bls.gov, Fedsearch.org, ycharts.com, fred.stlouisfed.org/series/FEDFUNDS, gurufocus.com, https://yict.com.cn, www.eia.gov/todayinenergy, TradingView.com)