2024: possibili sviluppi

Dopo un 2023 in cui le previsioni di leggera recessione non si sono verificate, ora i mercati si attendono un 2024 facile, profittevole, caratterizzato da ottimismo generalizzato, buona crescita, e bassa volatilità. Uno scenario “Goldilocks”, ovvero sereno, comodo, perfettino proprio come l’esigente bambina Riccioli d’oro nella fiaba omonima.

Le aspettative sono di inflazione in calo direzione 2%, tagli dei tassi da parte delle banche centrali a partire da marzo, prima in USA e a seguire verso giugno in Europa, mercato del lavoro solido con basso turnover e richiesta di lavoratori sostenuta.

Succederà davvero?

Un rallentamento nei consumi a livello globale è dato come poco probabile dagli analisti, mentre i tassi di risparmio non sembrano intaccati dall’inflazione in modo insostenibile. L’indicatore delle Corporate bankruptcies e i tassi di default sembrano rassicuranti e anche migliori rispetto ai livelli pre-pandemici.

Ma allora come si concilia questa view, ottimista e rialzista, con lo scenario sociale e politico di grande scontento dell’opinione pubblica? Come mai Biden è debole nei sondaggi? Come mai in Germania l’Alternative für Deutschland sta raccogliendo grandi consensi? Come mai in Francia Macron è ai minimi storici di gradimento, mentre Le Pen e Mélenchon vanno alla grande?

La risposta è che sostanzialmente mercato e consumatori non interpretano ugualmente gli sviluppi che stanno avvenendo. Ad esempio, l’inflazione stabilizzata rassicura i mercati che, sebbene “in rallentamento”, non rallegra il consumatore che invece guarda il livello assoluto dei costi e li compara con quelli di alcuni anni fa. Lato mercato del lavoro: se il mercato guarda all’aumento dei lavoratori part-time in alcuni settori, all’immigrazione e alla conseguente minore pressione sui costi del personale per le aziende, dall’altra parte invece il consumatore/lavoratore dipendente a reddito fisso rileva stipendi reali in crollo, e costi per servizi ancora molto alti.

Per compensare il crollo della natalità degli ultimi 40 anni, che si è verificato in tutto l’Occidente ma anche in America Latina e in Asia, i governi sono dovuti ricorrere all’automazione (che costa parecchio in termini di investimenti, tempo, e formazione), agli incentivi economici alla natalità (che però avranno effetto dopo 20 anni minimo), o all’immigrazione (soluzione rapida “tappabuchi”). L’elettorato però è contrario, fatica a capire che, in assenza di personale immediatamente disponibile, i governi si trovano obbligati a ricorrere all’immigrazione nel breve termine. Una popolazione in diminuzione può portare a una forza lavoro ridotta, ma anche a una base di consumatori insufficiente, ad una crescita economica lenta e a pericolose spirali deflazionistiche.

La debolezza dei governi Macron, Scholz e Biden dovrebbe comunque portare a misure atte ad arginare il malcontento popolare: nel 2024 resterà preponderante il loro sostegno a politiche espansive delle Banche Centrali, alla permanenza dei sussidi e a una politica di pressione fiscale non in crescita.

Il dollaro dovrebbe in questo scenario deprezzarsi, grazie ad una diminuzione più accentuata dei tassi a 2 anni rispetto ai tassi a 10 anni.

Negli Stati Uniti l’orientamento resta sul protezionismo e sullo stimolo congiunto a domanda e offerta, attraverso politiche fiscali espansive e attraverso l’immigrazione; resta un cavallo di battaglia anche il sostegno alla produzione di energia da fonti fossili in ottica elettorale.

In Cina, dopo una mitragliata di notizie negative susseguitesi negli ultimi mesi (crollo del mercato immobiliare, deflazione, barriere commerciali all’export e dazi, fuga degli investitori esteri), finalmente si intravvede uno spiraglio di luce: le autorità hanno annunciato un intervento da 2 trilioni di Yuan, ovvero circa 279 miliardi di dollari. Le società governative off-shore invieranno la liquidità ad un “fondo di salvataggio” incaricato di comprare azioni delle aziende cinesi in difficoltà. Se seguiranno anche misure di stimolo fiscale e monetario, l’Outlook di breve termine potrebbe migliorare sensibilmente; molto dipenderà dall’evoluzione della situazione geopolitica.

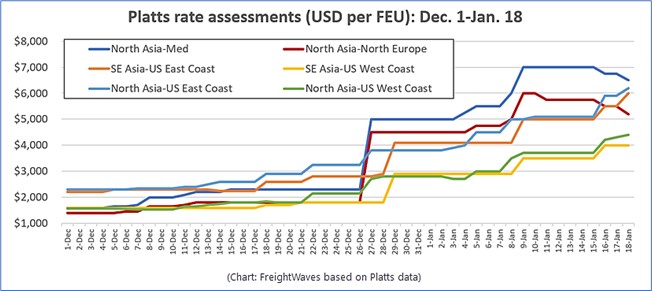

Nel settore del commercio internazionale prevale il tema dell’innalzamento dei costi di trasporto marittimo dovuto alla crisi nel Mar Rosso. L’impatto è immediato su carburanti, assicurazioni, società di shipping, ma anche sul costo dei noli e sui margini in contrazione dei venditori al dettaglio. Una delle conseguenze è la revisione delle stime degli utili di molte aziende (al ribasso per il settore Retail, al rialzo per il settore Shipping e Insurance).

Se 2300 navi sono in ritardo di 14 giorni sulle spedizioni, è solo questione di tempo prima che i costi in crescita e i colli di bottiglia nella supply chain emergano nel conto Profitti e Perdite delle società. Diverse aziende stanno già segnalando l’impatto della situazione: Tesla ha pianificato uno stop di 2 settimane in un impianto di produzione in Germania a causa dei ritardi negli approvvigionamenti; Volvocar ha annunciato uno stop di 3 giorni del suo impianto produttivo in Belgio. Retailer di fascia bassa che fanno affidamento allo shipping dall’Asia, come HM, Primark, Tesco, Marks&Spencer e Next hanno evidenziato il rischio di aumenti dei prezzi al dettaglio, ma trasferire gli aumenti dei costi al consumatore potrebbe essere difficile. Visto il modello di business basato su alti volumi e margini già strizzati al minimo, in quel caso, i retailer dovrebbero assorbire le perdite e intaccare il margine di profitto.

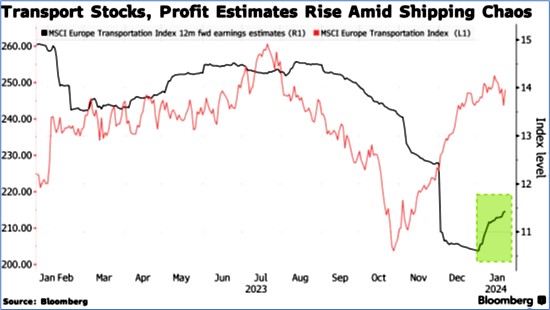

Negli scorsi 3 mesi, la previsione per i profitti del settore Auto è scesa del 5%, mentre il settore dello Shipping emerge come avvantaggiato enormemente dalla situazione, con i container rates al +300% su alcune rotte; le stime di utile per il MSCI Europe Transportation Index sono aumentate del 7% in due settimane.

Gli analisti stanno calcolando aumenti fino al +100% nelle stime degli utili per operatori come AP Moller Maersk e Hapag Lloyd AG in Europa, ZIM Integrated Shipping e Mitsui OSK; si inizia a leggere anche del ricorso all’invio dei carichi via aereo laddove possibile.

Gli assicuratori hanno aumentato i premi fino a 10 volte su alcune tratte. Anche per loro le stime di utile sono in aumento per il 2024 se la crisi di Bab el-Mandeb si prolungasse.

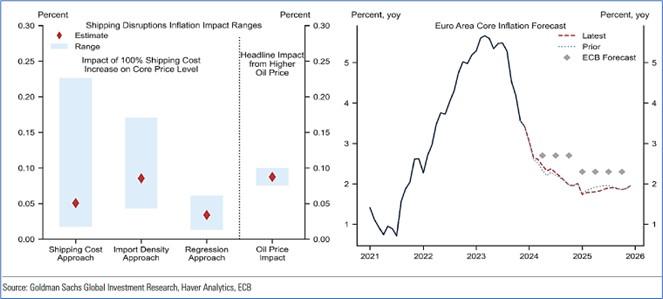

E se l’inflazione dovesse effettivamente avere una fiammata a causa della situazione contingente e della conseguente speculazione generale, le banche centrali potrebbero anche decidere di posticipare i tagli nei tassi pianificati da tempo per l’estate 2024.

A cura di Donau Sviluppo S.r.l. – (Fonti: Bloomberg.com, Worldbank.org, cesi-italia.org, Ecb.europa.eu, Federalreserve.gov, Unicredit research, Financial Times, Sole24Ore, Morgan Stanley Research, JPM Research, Banca Generali, CNBC.com, Goldman Sachs Research, Mazziero Research, Kayros partners Research, Zeygos Research&Consulting, Seeking alpha, ZeroHedge.com, Eurostat, Morningstar, Nasdaq.com, imf.org, Marketwatch.com, data.bls.gov, Fedsearch.org, ycharts.com, fred.stlouisfed.org/series/FEDFUNDS, gurufocus.com, https://yict.com.cn, www.eia.gov/todayinenergy, Clarkson.com, freightwaves.com)