2024: la vita è fatta a scale

È da ottobre 2022 che le Borse azionarie salgono quasi ininterrottamente, per diversi motivi, tra cui la matematica dell’abbassamento dei tassi. Nel 2024 e 2025 sono previsti tagli ai tassi nonostante l’aspettativa del timing sia stata recentemente rivista e posticipata nell’ultimo mese e mezzo. La loro consistenza e le tempistiche, infatti, dipenderanno dall’andamento economico.

Le Banche Centrali negli ultimi decenni hanno incrementato la loro influenza sui mercati, attraverso il “toolbox” composto da Quantitative Easing e Quantitative Tightening, controllo della curva dei tassi, e forward guidance. Come spiegava Milton Friedman gli strumenti di politica monetaria sono paragonabili ad un miscelatore del rubinetto, con l’acqua che, fastidiosamente in ritardo, oscilla tra gelida e bollente. Individuare la posizione giusta è un lavoro di fino. La politica monetaria influenza la domanda in maniera imprecisa: solitamente variano dapprima i prezzi di mercato, poi segue l’impatto sul costo del credito nell’economia reale.

Stavolta però oltre ad uno stock di risparmio “pandemico”, l’aumento dei mutui ipotecari a tasso fisso ha ridotto la sensibilità della spesa all’innalzamento dei tassi.

Ancora, l’aspettativa di tassi in calo ha fatto riprendere i mercati immobiliare e borsistico.

Questi fattori hanno reso meno efficaci le misure di politica monetaria (si stima un -30% di efficacia), rendendo probabile un allungamento delle tempistiche di rientro dei tassi. La preoccupazione delle autorità monetarie è evitare un indebitamento eccessivo.

Ricordiamo in primis i motivi per cui l’ECB procedeva ai rialzi dei tassi da inizio 2022:

- La ECB è partita da tassi negativi e un QE molto forte per cui ad inizio 2022 pareva che “normalizzare” la situazione fosse la cosa sensata da fare, per agevolare il rientro dell’inflazione al classico 2%.

- La ECB inizialmente fece qualche errore di valutazione, eccedendo nelle misure restrittive, timorosa di una spirale inflazionistica, con il conseguente enorme danno reputazionale di non aver agito in modo tempestivo ed efficace.

- La ECB era preoccupata che, se non avesse seguito la Fed, pesanti conseguenze si sarebbero abbattute sul cambio Euro/Dollaro, con un crollo del valore dell’Euro. Gli investitori, infatti, avrebbero preferito titoli obbligazionari americani a maggiore rendimento.

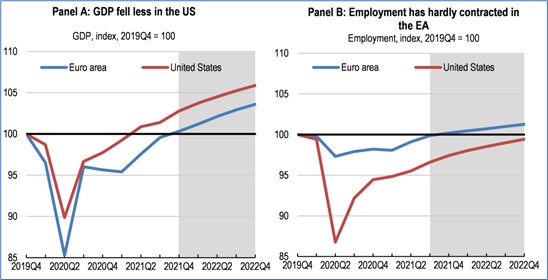

Il tema fondamentale che emerge è la forbice che si è creata negli scorsi anni tra Europa e USA. Infatti, la differenza nella performance economica nelle due aree è evidente.

Source: OECD Economic Outlook 110 database; and OECD calculations.

Le cause principalmente della debolezza europea sono imputabili a:

- Perdite da bilancia commerciale in Europa, dovute a scarsa competitività dei prodotti europei a parità di prezzo rispetto ai prodotti dei paesi emergenti.

- Il sostegno tramite politiche fiscali assai inferiore in Europa, a causa dei paletti di politica fiscale e limitazioni al debito.

- La politica monetaria più restrittiva in Europa, in termini di tassi di interesse maggiori.

- La maggiore flessibilità dell’economia USA, che si adatta in maniera resiliente agli shock anche grazie al mercato del lavoro poco tutelato, al contrario della burocrazia e della rete di regolamentazioni che ingessano l’economia in Europa.

- Bassa domanda in Europa e conseguenti minori investimenti. Gli investimenti attuali sono il 4% in meno rispetto a quelli del 2019, mentre negli USA sono cresciuti del 7% rispetto al 2019. In Europa tra crisi demografica, alto costo dell’energia, fine del piano di sostegni post Covid, basse esportazioni, effetto in ritardo sui mutui e sui prestiti corporate (attualmente le spese per interessi su debito in media al 6% del margine lordo, ma si stima arriveranno al 12%), la domanda riparte con difficoltà.

In sostanza, se in USA la possibilità di crescita robusta è verosimile, in Europa invece la situazione è di stallo. Quindi, a questo punto Fed e Bce avrebbero interessi divergenti: la FED potrebbe tranquillamente mantenere i tassi ai livelli attuali più a lungo, per raffreddare l’economia, senza mettere in pericolo la crescita economica; alla BCE invece potrebbe interessare procedere con i primi tagli da giugno in poi, per scongiurare un 2024 a crescita negativa.

Difatti, la maggior parte dei membri del Federal Open Market Committee ritiene che il rischio di tagliare i tassi troppo presto sia maggiore rispetto a tagliarli troppo tardi. Dopo l’incontro di alcune settimane fa, i nuovi dati pubblicati hanno mostrato che l’inflazione statunitense è scesa meno del previsto a gennaio, mentre il mercato del lavoro statunitense rimane in condizioni straordinariamente buone.

Se la Fed dovesse ritardare il primo taglio dei tassi, la BCE probabilmente procederebbe comunque ad abbassare i tassi. Altra scuola di pensiero, la BCE potrebbe mantenere i tassi fermi e ad alzarsi ancora un po’ potrebbero essere quelli americani. Ma probabilmente Fed e Bce continueranno ad operare a braccetto, ed il risultato potrebbe essere un andamento rallentato dei tagli nel corso dei prossimi 18 mesi.

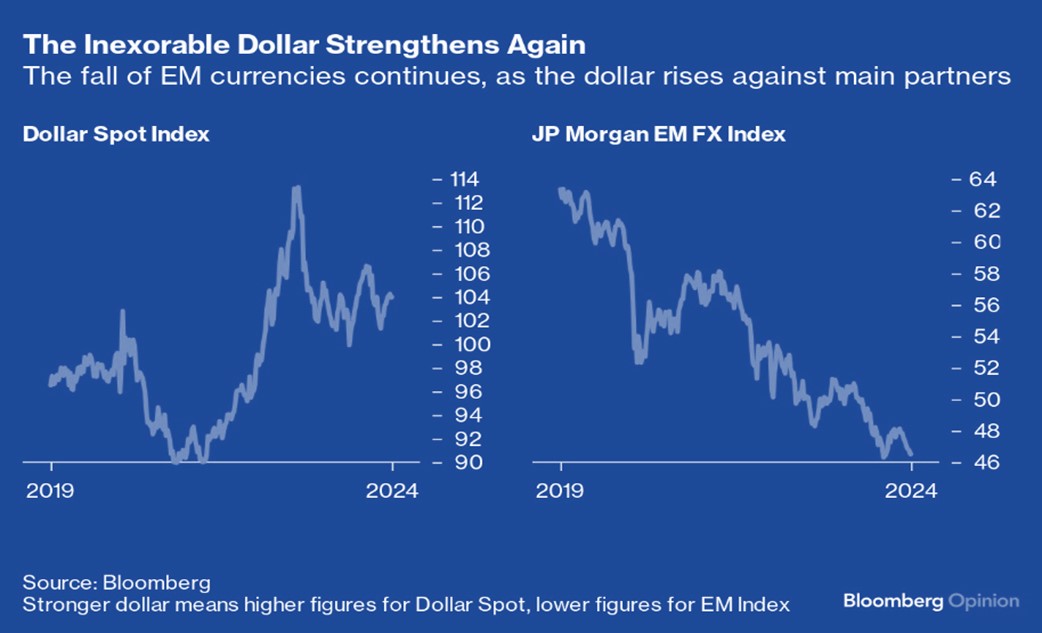

In questo scenario è ragionevole attendersi un indebolimento della valuta Euro, con un cambio che potrebbe muoversi in direzione 1,05 dollari per euro:

- l’America ha un’economia in stile “America First” da parecchio tempo: dalla crisi del 2008, e il breve boom delle commodities che ne era seguita, la globalizzazione ha iniziato a regredire. La crescita globale è rallentata; Europa, Cina e mercati emergenti sono stati i più esposti. Le politiche vincenti sono state quelle di indipendenza energetica, che hanno eletto gli USA a esportatore netto di energia, riducendo il rischio di shock nell’offerta.

- I tassi al momento favoriscono gli USA, con un’inflazione sì in discesa, ma meno che in altri mercati sviluppati.

- I mercati azionari galoppanti e le prospettive di utili continuano ad attrarre flussi sul dollaro.

- Un risultato elettorale positivo per Donald Trump potrebbe dare una ulteriore spinta al dollaro: la possibile nuova guerra commerciale a partire dalle prossime elezioni potrebbe fare da catalizzatore per la vendita delle altre valute versus il dollaro. Si pensi alla possibile introduzione di tariffe sulle importazioni negli USA. Ci sarebbero meno importazioni in USA, con conseguente minore surplus commerciale per i paesi che esportano verso gli Stati Uniti.

Concludendo, la situazione attuale vede confermata la possibilità di tagli nei tassi da giugno 2024, seppure non all’unanimità. Il dollaro potrebbe mantenersi forte o anche rafforzarsi.

A cura di Donau Sviluppo S.r.l. – (Fonti: Bloomberg.com, Worldbank.org, cesi-italia.org, Ecb.europa.eu, Federalreserve.gov, Unicredit research, Financial Times, Sole24Ore, Morgan Stanley Research, JPM Research, Banca Generali, CNBC.com, Goldman Sachs Research, Mazziero Research, Kayros partners Research, Zeygos Research&Consulting, Seeking alpha, ZeroHedge.com, Eurostat, Morningstar, Nasdaq.com, imf.org, Marketwatch.com, data.bls.gov, Fedsearch.org, ycharts.com, fred.stlouisfed.org/series/FEDFUNDS, gurufocus.com, https://yict.com.cn, www.eia.gov/todayinenergy, CEPR eBook Monetary Policy Responses to Post-Pandemic Inflation, oecdecoscope.blog, econbrowser.com)