Riproponiamo un nostro recente articolo, pubblicato anche da Adria Ports il 12 febbraio scorso, con alcuni aggiornamenti, ritenendo la questione ancora fonte di rilevante dibattito.

La questione Mediterraneo – Nord Europa

Si discute della questione circa la competitività tra i porti Mediterranei e il range portuale del Nord Europa in conseguenza della nuova situazione venutasi a determinare a seguito della crisi del Mar Rosso e delle conseguenti deviazioni decise dalle principali compagnie marittime sulla rotta via Capo di Buona Speranza, in alternativa a Suez.

Molti analisti del settore, più o meno introdotti nella materia, si sono posti l’interrogativo se tale situazione possa in qualche modo compromettere i collegamenti full-container da e per i porti del Mediterraneo e, in particolare, quelli da e per il bacino Adriatico, vista la sua posizione più decentrata rispetto al quadrante occidentale.

In particolare, il team di esperti guidato da Theo Notteboom, in un editoriale del 14 febbraio uscito sui media specializzati (https://rdcu.be/dzbHo) ha esaminato tale questione precisando quanto segue (riportiamo testualmente):

“The Mediterranean Sea as a temporary cul-de-sac the rerouting of vessels via the Cape implies that the role of the Mediterranean Basin, Romans’ ‘Mare Nostrum’ and, to some (Haralambides 2023), the ‘hub-of-hubs’ that connects four continents, may be seriously affected.

The Mediterranean Sea has become a de facto maritime cul-de-sac, with vessels entering and exiting via the Straits of Gibraltar. In the container market, this unique situation might incentivize carriers to split services on core Asia–Europe routes by making more intensive use of transshipment hubs near the Straits of Gibraltar; i.e., not only Tanger Med and Algeciras, but also Sines and Valencia—possibly continuing on their way to the US East Coast-, and the large north European hubs (Rotterdam, Antwerp-Bruges, Hamburg to name but a few). Similar alternatives (i.e., of splitting services to US East Coast, southern and northern Europe) could potentially be offered by the West African ports of Abidjan, Cotonou, Lagos and Lomé (Chen et al. 2020).

Such operational contingency measures would alleviate the pressure on the utilization of the larger deep-sea vessels and make it somewhat easier to address any capacity shortfalls caused by rerouting via the Cape.”

Una chiave di lettura che ci sembra un po’ affrettata e tendenzialmente di parte, in quanto non tiene conto dei flussi del traffico consolidati. Infatti, secondo l’ultimo Report di SRM “Ports Infographics 2024, il peso totale della movimentazione container nei porti dell’ area Med (West-Med, East Med, Nord-Africa, Black Sea), è cresciuto dal 47% del 2013 al 52% del periodo gen-set 2023 e il divario con i porti del Nord Europa (con il 41%) è in costante diminuzione, quindi un “cul-de-sac” ben colmo, difficile da sostenere semplicemente con i trasbordi negli hub di Tanger Med, Algeciras, Valencia, ecc.

C’è inoltre da considerare che imboccando Suez da Nord può essere servita tutta l’area del Mar Rosso, lasciata temporaneamente sguarnita a seguito dei dirottamenti via Capo di Buona Speranza.

Quindi uno scenario tutto da ridisegnare secondo schemi completamente nuovi.

L’analista XENETA, per altro verso, in un report del 22 febbraio scorso (> Read Now) si è limitato ad analizzare l’effetto della crisi del Mar Rosso sui noli, in particolare quelli in export verso tale area e il Far East; il report in particolare riferisce quanto segue:

“… Diversions away from the Suez Canal have hit ocean freight trades hard from Asia to the Mediterranean, North Europe, and US East Coast. However, it could be argued cargoes moving in the opposite direction on the backhauls have been hit even harder by these surcharges.

Effect on Mediterranean to Far East, surcharges are spread in the range of USD 400 (mid low) and USD 1 100 (mid high) per FEU, with an average of USD 639.

For a standard FEU, the Red Sea surcharge for exports out of the Mediterranean on long term contracts sits higher than North European exports, with a spread of USD 162.

However, while the market low for both of these trades sits at USD 400, the market high sits at USD 1 295 for the Mediterranean and USD 750 for North Europe.

Bringing a reefer out of North Europe heading for Far East, the average surcharge sits at USD 1007 per box.”

Vi sono ovviamente opinioni diversificate e, in ogni caso, tutte le analisi allo stato possono considerarsi solamente delle ipotesi, sulle quali dovremo certamente attendere le decisioni che le singole compagnie marittime assumeranno a medio-lungo termine, qualora la crisi non dovesse risolversi entro il primo semestre dell’anno.

Per una valutazione il più obiettiva possibile, si espongono di seguito alcune considerazioni basate su fatti e numeri, parametri che si ritengono più attendibili rispetto alle sensazioni a pelle.

Scenario 1 – le distanze marittime e il transit time

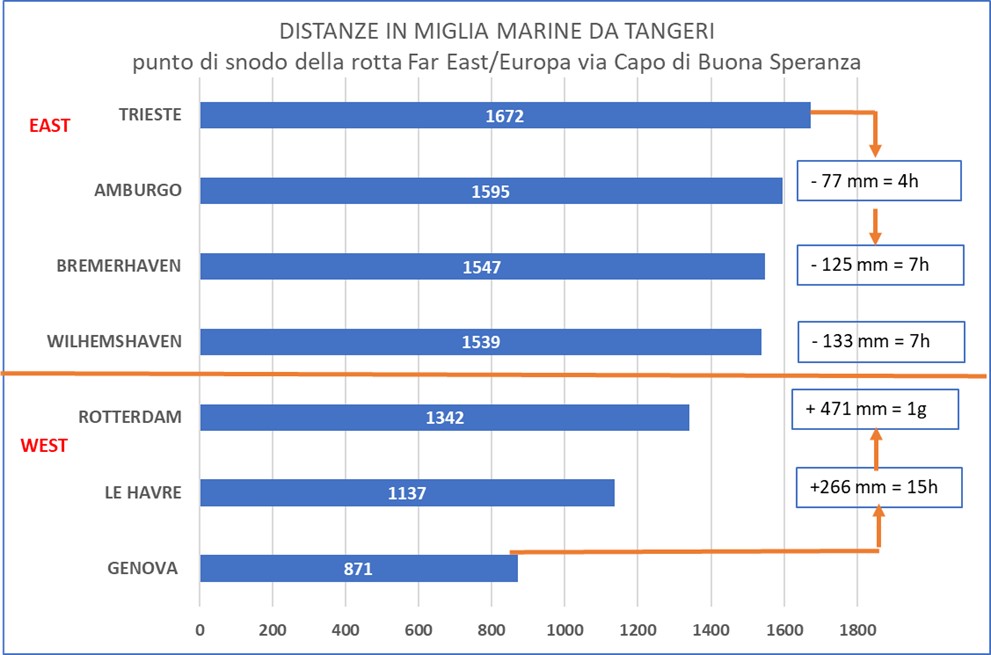

Il grafico che segue riporta le distanze marittime dei due principali porti mediterranei di nostro interesse, Genova per il bacino Ovest e Trieste per quello Est, dei quattro rispettivi porti competitivi del Nord Europa da Tangeri, che con i nuovi itinerari è diventato il punto di snodo della rotta Far-East / Europa.

Il porto di Genova rimane competitivo in termini di distanza e transit time rispetto ai due principali concorrenti di Le Havre e Rotterdam, peraltro il punto cruciale di debolezza rimane quello dei collegamenti intermodali con l’hinterland, Genova infatti esplica una funzione prevalentemente dedicata al mercato nazionale, solamente di recente ha avviato dei collegamenti con il mercato del Centro Europa, ma le difficoltà e le restrizioni di capacità/treno determinate dai valichi alpini rappresentano ancora un gap fondamentale in termini di costi e di resa.

Relativamente al Porto di Trieste, rispetto ai suoi tradizionali competitor del Nord, la differenza in termini di distanza e transit time è piuttosto limitata, 77 miglia marittime in più rispetto ad Amburgo, 4 ore scarse di navigazione, 125 miglia marine con Bremerhaven, 7 ore circa di navigazione; differenze che sono da considerarsi quasi irrilevanti.

Fonte: Sea distances (https://sea-distances.org/ )

Scenario 2 – il network dei collegamenti ferroviari intermodali con l’hinterland del Centro-Est Europa

Al giorno d’oggi la competitività di un porto non si misura più solamente con l’efficienza e la capacità di “banchina”, ma soprattutto con la sua connettività con il mercato di riferimento, rappresentata dalla frequenza e capacità dei collegamenti di trasporto stradale e specialmente ferroviario, vale a dire treni intermodali regolari e affidabili, prevalentemente articolati su di una resa “giorno A-giorno B”, cioè entro le 48 ore di circolazione, inclusi i tempi di carico/scarico.

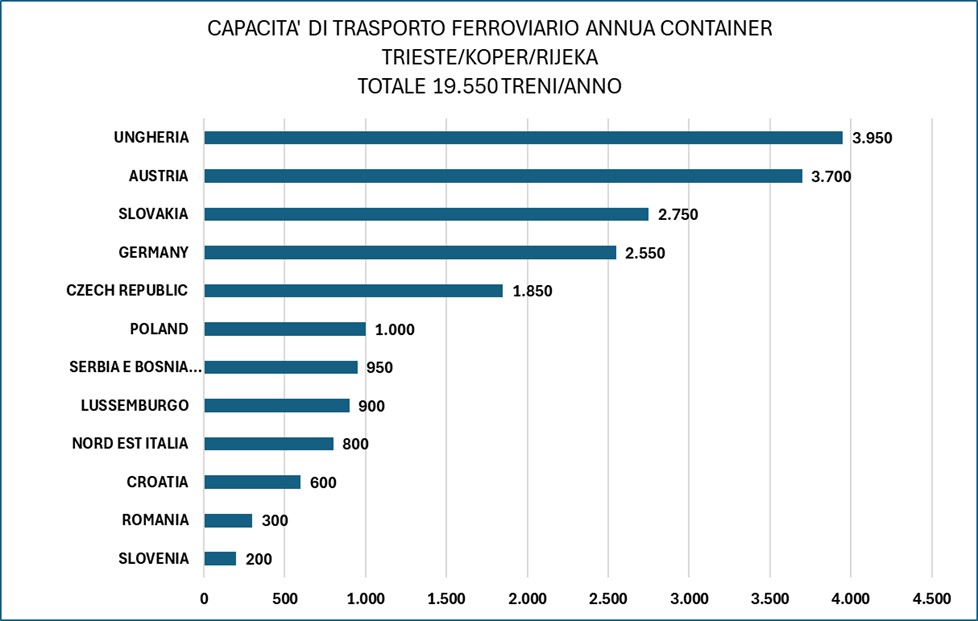

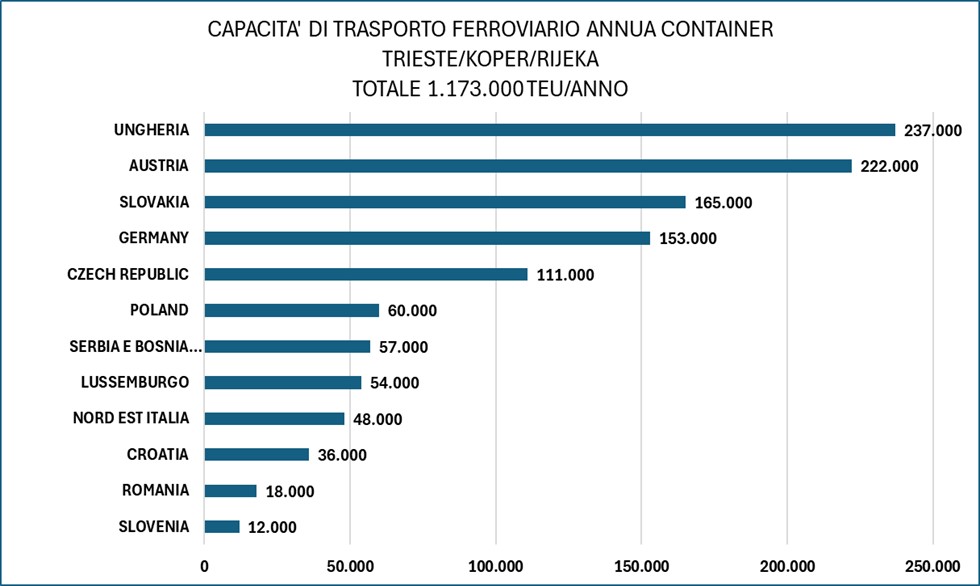

A suffragio della tesi che si intende porre in evidenza, di seguito si riportano i dati relativi ai collegamenti ferroviari intermodali per il trasporto di container, con origine e destinazione sui tre porti del Nord Adriatico dove fanno scalo diretto le navi delle due alleanze 2M (Maersk, MSC) e Ocean A. (CMA-CGM, Cosco, Evergreen), Trieste, Koper e Rijeka che assieme, nel 2023 hanno totalizzato un traffico in/out di 2,3 milioni di Teu.

Nei due grafici che seguono vengono riportati il numero dei treni/anno per paese di origine/destinazione, per un totale di 19.550 tratte/treno e la rispettiva capacità di offerta di trasporto, pari complessivamente su base annua a 1.173.000 Teu, il che comporta per la modalità ferroviaria uno share medio del 51% rispetto al totale movimentato, dato estremamente rilevante ai fini della valutazione del parametro di affidabilità del bacino portuale considerato.

Da rilevare inoltre che a seguito dei lavori di potenziamento e ammodernamento del “network” ferroviario attualmente in corso in tutti e tre i porti con orizzonte 2026/2028, le capacità di trasporto ferroviario per tutti e tre gli scali registreranno un indice di incremento dell’ordine del +30/50%, il che renderà il bacino portuale del Nord Est Adriatico ancora più competitivo in termini di capacità ed efficienza.

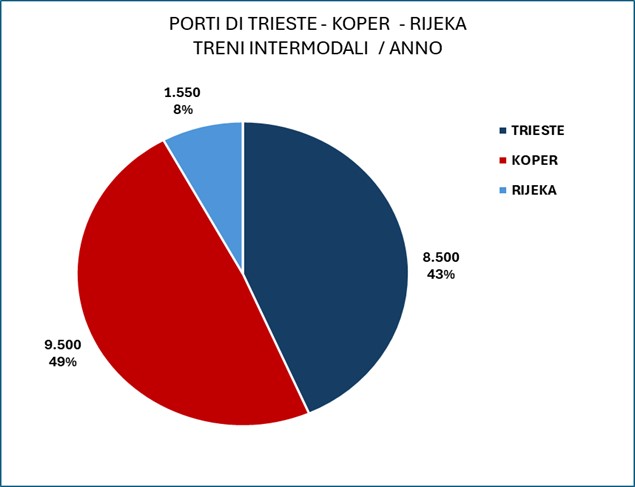

Il grafico successivo riporta la suddivisione del numero complessivo dei treni/anno per singolo porto, dal quale si evince la graduatoria, con Koper in prima posizione, con 9.500 treni/anno, considerata la prevalenza di flussi di traffico con origine/destinazione nel bacino orientale del Centro-Europa, seguita da Trieste con 8.500 treni/anno e da Rijeka con 1.550.

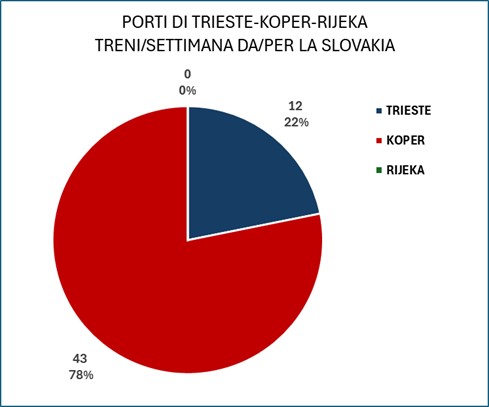

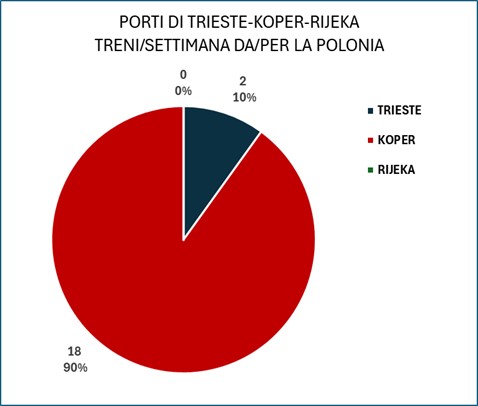

Analizzando per i tre porti il numero dei treni/settimana per singolo paese di origine/destinazione, emergono le posizioni ricoperte dagli stessi in ragione della loro competitività data dalla posizione e dalle scelte operative di inoltro dei carrier, dei ricevitori e dei caricatori.

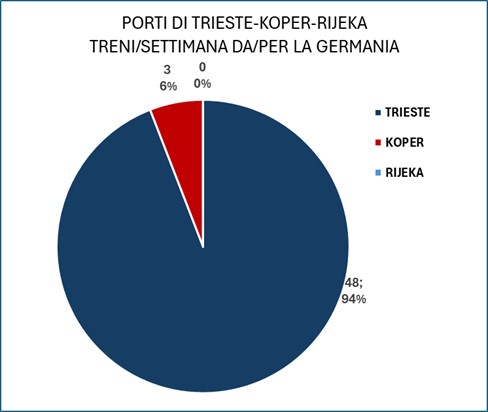

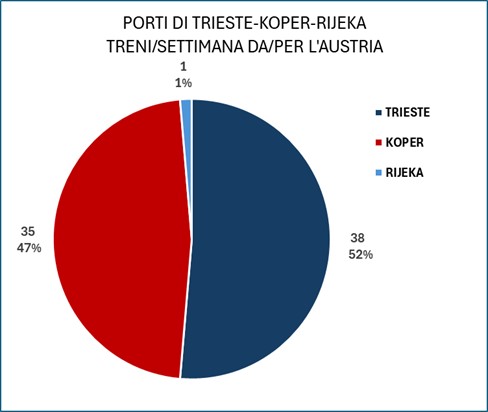

Per Trieste la posizione dominante si ha relativamente ai due principali mercati occidentali, Germania e Austria, con uno share rispettivamente del 94% e del 52%, come indicato nei due grafici che seguono:

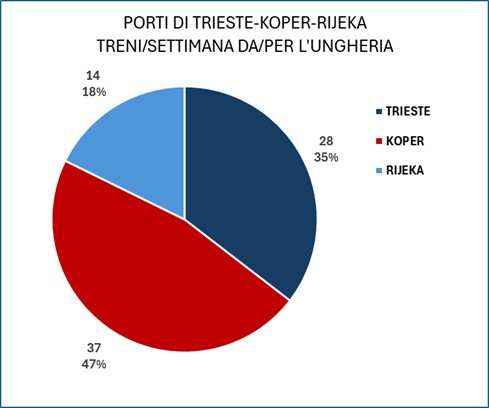

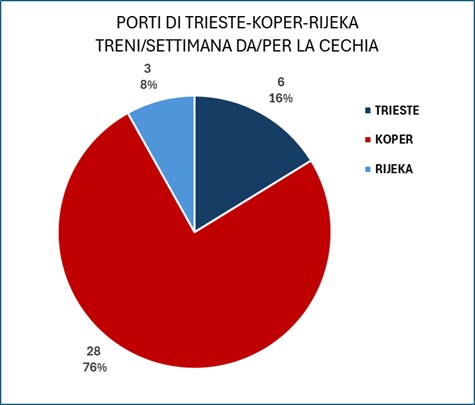

Per gli altri paesi del quadrante orientale, Ungheria, Repubblica Ceca, Slovakia e Polonia, come già accennato, Koper riveste una posizione più competitiva, sia in termini di transit-time, sia di costi di inoltro, ma va considerata per il futuro la crescente incidenza di Rijeka, dove sono in corso i lavori di allestimento del nuovo terminal container di Riva Zagabria, preso in gestione dal gruppo AP Moeller in partnership con un operatore croato e, inoltre, sono già in fase avanzata i lavori di potenziamento della linea ferroviaria Rijeka/Zagabria/Budapest.

Nei quattro grafici che seguono si indicano le attuali ripartizioni di numero/treni/settimana dei tre porti considerati con origine/destinazione Ungheria, Rep.Ceca, Slovakia e Polonia.

Esclusa l’Ungheria, dove le posizioni sono abbastanza bilanciate, negli altri tre paesi Koper copre allo stato un ruolo dominante, situazione che però, a medio termine, per le considerazioni su esposte, è prevedibilmente soggetta a modificarsi in favore del porto croato di Rijeka.

Ciò non di meno, una significativa influenza l’avranno le imminenti scelte di itinerario e scalo che saranno adottate dalle principali compagnie marittime, sia per quanto concerne gli itinerari diretti, sia per i servizi feeder dedicati, temporaneamente condizionate dalla crisi del Mar Rosso, per la quale non si prevede ancora una possibile via di uscita.

A conclusione di questa sommaria analisi, si ritiene opportuno sottolineare che la via marittima Adriatica, a differenza di quanto asserito in passato, non rappresenta più una cosiddetta “deviazione”, bensì riveste un potenziale di “cargo-inducement” particolarmente rilevante e di sicura attrazione per gli operatori dello shipping, in quanto rappresenta la via più breve e più economica per servire i mercati emergenti dell’ Est Europa, i quali, a loro volta, nonostante le alterne fasi di crisi, registrano tassi di crescita del PIL e della produzione industriale ben più dinamici rispetto al mercato europeo occidentale.

Gli attori in gioco su questo scenario, in ordine di volumi annui movimentati, sono MSC, CMA-CGM/COSCO, MAERSK e HAPAG LLOYD, noi incrociamo le dita e auspichiamo che l’impianto logistico messo in opera negli ultimi anni dai tre porti Nord Adriatici costituisca un elemento cardine di orientamento per le decisioni che i carrier intenderanno adottare nella riconfigurazione degli itinerari diretti con il Far East.

A cura di AIOM – Agenzia Imprenditoriale Operatori Marittimi – Trieste – www.aiom.fvg.it

Fonti dei dati collegamenti intermodali ferroviari:

Società Alpe Adria Spa ( https://www.alpeadria.com/it/connessioni/ );

Trieste Marine Teminal (https://www.trieste-marine-terminal.com/it/servizi-ferroviari-daper-trieste )

Luka Koper (https://www.luka-kp.si/en/services-terminals/port-connections/railway-connections/ )

Adriatic Gate Container Terminal, Rijeka (https://www.ictsi.hr/en/zeljeznickiservisi)

Foto di copertina tratta da Eurispes